证券证券从业考试《市场基础知识》讲义(第五章第四节)_第3页

考试站(www.examzz.com) 【考试站:中国教育考试第一门户】 2013年1月8日

4.信用增级机构。分外部增级和内部增级。

此类机构负责提升证券化产品的信用等级,为此要向特定目的机构收取相应费用,并在证券违约时承担赔偿责任。有些证券化交易中,并不需要外部增级机构,而是采用超额抵押等方法进行内部增级。

5.信用评级机构。

如果发行的证券化产品属于债券,发行前必须经过评级机构进行信用评级。

6.承销人。

是指负责证券设计和发行承销的投资银行,如果证券化交易涉及金额较大,可能会组成承销团。

7.证券化产品投资者。

除上述当事人外,证券化交易还可能需要金融机构充当服务人,服务人负责对资产池中的现金流进行日常管理,通常可由发起人兼任。

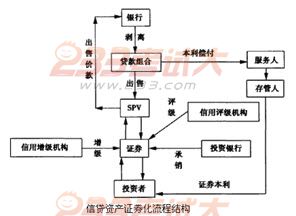

(四)资产证券化流程与结构:见书中图表

(五)美国次级贷款及相关证券化产品危机

住房抵押贷款大致可以分为五类:(1)优级贷款。(2)Alt-A 贷款。(3)次级贷款。(4)住房权益贷款。(5)机构担保贷款。

(六)中国资产证券化的发展

2005年被称为“中国资产证券化元年”。2005年12月,作为资产证券化试点银行,中国建设银行和国家开发银行分别以个人住房抵押贷款和信贷资产为支持,在银行间市场发行了第一期资产证券化产品。2005年12月21日,内地第一只房地产投资信托基金——广州越秀房地产投资信托基金正式在香港交易所上市交易。

2006年以来我国资产证券化业务表现出下列特点:

1.发行规模大幅增长,种类增多,发起主体增加。

2.机构投资者范围增加。

3.二级市场交易尚不活跃。

三、结构化金融衍生产品

(一)结构化金融衍生产品定义

结构化金融衍生产品是运用金融工程结构化方法,将若干种基础金融商品和金融衍生品相结合设计出的新型金融产品。

(二)结构化金融衍生产品类别

1.按联结的基础产品分类,可分为股权联结型产品、利率联结型产品、汇率联结型产品、商品联结型产品等种类。

2.按收益保障性分类,可分为收益保证型产品和非收益保证型产品两大类,其中前者又可进一步细分为保本型产品和保证最低收益型产品。

3.按发行方式分类,可分为公开募集的结构化产品与私募结构化产品,前者通常可以在交易所交易。

4.按嵌入式衍生产品分类,可分为基于互换的结构化产品,基于期权的结构化产品。

例5—5:收益保证型人民币港股挂钩理财产品。

2010年4月,某国有银行发售一款挂钩4只港股[建设银行(093 9.HK)、华润置地(1109.HK)、中国国航(0753.HK)、玖龙纸业(2689.HK)]的1年期人民币理财产品。根据产品合同规定,以2010年4月22日为基准,若l年后(2011年4月18日)上述4只股票价格均高于基准日价格,则该产品支付6%的年收益;若仅有其中3只股票价格高于基准日价格,则该产品支付2.25%的年收益;其他情况下,该产品支付0.3 6%的年收益。

相关文章

- ·证券证券从业考试《市场基础知识》讲义(第六章第一节

- ·证券证券从业考试《市场基础知识》讲义(第六章第二节

- ·证券证券从业考试《市场基础知识》讲义(第六章第三节

- ·证券证券从业考试《市场基础知识》讲义(第六章第四节

- ·证券证券从业考试《市场基础知识》讲义(第五章第三节

- ·证券证券从业考试《市场基础知识》讲义(第五章第二节

- ·证券证券从业考试《市场基础知识》讲义(第五章第一节

- ·证券证券从业考试《市场基础知识》讲义(第四章第五节

- 2013-01-31

- 2013-01-31

- 2013-01-31

- 2013-01-31

- 2013-01-08

- 2013-01-08

- 2013-01-08

- 2013-01-08

学员登陆